매년 세법들이 개정이 되어, 매해 하는 연말정산임에도 헷갈리는 부분들이 많습니다. 그래서 올해 개정되는 세법이 어떤 게 있고, 챙겨야 하는 부분들이 어떤 게 있는지 다뤄 볼까 합니다. 연말정산 어렵게 생각하지 마시고 한번 보면서 이해하시기 바랍니다.

목차

연말정산 이란?

우리는 일을 하면서 매달 월급을 받습니다. 월급에는 여러 가지 세금을 제외한 금액을 받게 되는데요. 이중 소득세라는 항목이 있습니다. 1년간 낸 우리가 낸 소득세와 1년간 우리가 지출한 금액을 정산해 본 후 낸 세금에 비해 지출이 적다고 판단되면 세금을 더 내야 하고, 낸 세금에 비해 지출 항목이 많으면 냈던 세금을 돌려받게 되는 과정을 연말정산이라고 합니다.

연말정산 준비기간

| 일정 | 내용 |

| 1월 15일 ~ 2월 15일 | 간소화 자료 확인 및 준비 |

| 1월 20일 ~ 2월 15일 | 공제 자료 수집 및 제출(개인이 따로 준비해야 하는 자료) |

| 1월 20일 ~ 2월 말 | 공제 서류 검토 및 원천징수영수증 발급 |

| 2월 15일 ~ 3월 10일 | 원천징수이행 상황신고서 및 지급 명세서 제출 |

환급금 지급 시기

제출한 원천징수 이행 상황 신고서, 지급명세서를 토대로 회사에서 관할 세무서로 제출하고, 환급 신청을 하게 되며 보통 30일 이내로 지급됩니다.

이는 회사마다 약간 차이가 있으며, 보통은 3월분 급여에 포함되어 지금 되나 빠르면 2월분 급여에 포함되어 지급받을 수 있습니다.

기납부세액

- 회사에서 매월 직원들을 대신해서 세금을 빼고 납부를 대신해 주고 있는데 이 부분을 기납부세액이라고 말합니다.

총 결정세액

- 한 해 동안 쌓인 급여에서 사용 항목이라든지 공제항목 등을 반영해서 실제로 내가 내야 하는 세금이 결정이 됩니다.

기납부 세액과 총 결정세액을 비교해서 미리 낸 세금이 더 많다면 세금을 환급받게 되고, 반대인 경우에는 세금을 추가적으로 납부하게 됩니다.

연말정산의 계산 방식

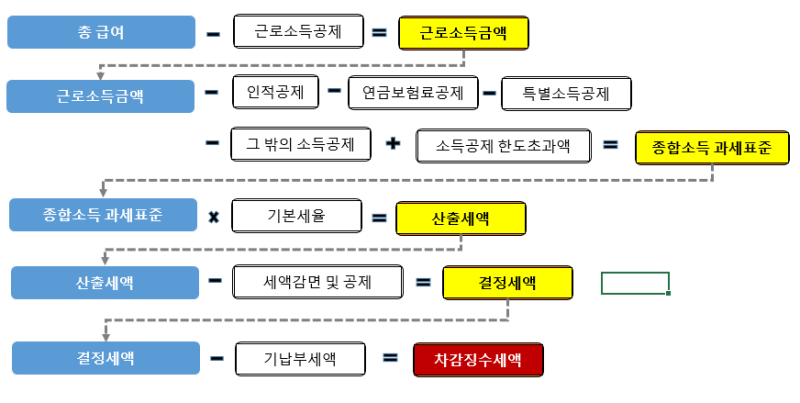

아무래도 일반인에게 세금이라는 항목이 다소 복잡하게 느껴지실 수 있습니다. 공제라는 말은 빼준다는 의미로 받을 몫에서 일정한 금액이나 수량을 빼준다는 의미입니다. 중요한 건 공제항목들을 많이 챙겨가는 게 연말정산이라고 이해하시면 되겠습니다.

총급여에서 근로소득공제를 뺀 근로소득금액에서 우리가 아는 공제 항목들을 적용하면 결정세액이 나옵니다. 공제항목은 소득공제와 세액공제가 있고 이 순서대로 공제를 해줍니다.

먼저 소득공제는 인적공제, 연금보험료 공제, 그 밖의 소득공제가 있습니다. 만약 소득공제 한도를 초과한다면 그 세액이 더해줍니다.

이렇게 소득공제를 하면 과세표준이 나오게 되고 이 과세표준에 소득세율을 곱하면 산출세액이 나오게 되며 산출세액에서 세액을 빼주면 결정세액이 나오는데 , 세액공제의 대표적 항목은 연금계좌 세액공제, 보험료, 의료비, 교육비, 기부금 그리고 월세 세액공제가 있습니다.

이렇게 세액공제까지 해주면 결정세액이 나오고 결정세액에서 기납부 세액을 뺀 금액이 차감징수세액이 나오게 되며, 이 과정에서 환급 및 납부를 하게 되는 겁니다.

이런 과정들이 있지만 요즘은 국세청 홈페이지에서 연말정산 간소화 서비스를 통해 세부적으로 알지 않아도 되게 편하게 되어있습니다.

연말정산 간소화 서비스

연말정산 간소화 서비스 알아보기

istanbulescortking.com

연말정산 간소화 서비스에서도 조회되지 않는 목록들이 있습니다. 이에 제공하지 않는 영수증이나 증명자료들은 개인이 따로 준비를 잘하셔야 한다는 점 유념해 주세요.

연말정산 바뀌는 점 알아보기

주택임차차입금 원리금 상환액 소득공제 한도 상향

| 현행 | 개정안 |

| 주택임차차입금 원리금 상환액 소득공제 -(대상) 무주택 근로자가 차입한 주택입차차금 -(소득공제율) 40% -(공제한도) 300만원 |

공제한도 확대 - 현행 유지 - 현행 유지 40% - 400만원으로 상향 |

· 주택임차차입금 원리금 상환액 소득공제한도가 300만 원에서 400만 원으로 상향

· 교육비 세액공제 대상 확대 : 대학 입학전형료, 수능 응시료 추가

· 자녀 세액공제 대상 연령 조정 : 만 7세 이상 → 만 8세 이상으로 상향

· 연금계좌 세액공제 세제혜택 확대 : 연금계좌 납입한도 확대 및 추가 항목 납입 신설 등

적용시기는 이번 2023.01.01부터 시행되나 이번 연말정산분에도 적용이 됩니다,

주택청약종합저축 소득공제 기한연장

2023년 연말정산 때 주택청약종합저축에 대한 소득공제 적용기한이 연장됩니다.

총 급여 7천만 원 이하의 근로소득자, 무주택 근로자의 주택마련을 위해 납입액 40% 정도를 종합소득금액에서 공제해 주는 기한을 기존 올해 연말에서 25년 12월 31일까지 3년 연장됩니다.

납입한도는 연 240만 원 유지됩니다.

신용카드 등 사용금액 소득공제 한도

위의 표를 보시면 세 가지의 내용이 있습니다.

첫 번째로 공제한도를 통합 단순화했다는 내용입니다. 기존에 각 100만 원씩 적용되었던 항목들이 항목에 상관없이 300만 원으로 통합됐습니다.

두 번째로 총 급여 1억 2천만 원 초과 구간을 없애고, 7천만 원 초과로 단순화했습니다. 이렇게 구간을 단순화했기 때문에 고소득자 분들은 공제 한도가 올라갔으니 참고해주시면 좋을 것 같습니다. 또한 7월 1일부터 12월 말까지의 대중교통 사용분에 대해서 소득공제율이 40%→80%로 상향되었습니다.

세 번째로는 영화관람료 사용분도 소득공제 항목에 포함되었습니다. 기존에는 도서, 공연, 미술관, 박물관 에만 소득공제가 적용되었다면, 이번 개정안에서는 영화관람료까지 추가되었습니다.

세액공제 개정안

세액공제 개정안으로 먼저 기부금에 대한 내용입니다. 기부금 세액공제율이 한시적으로 상향되었습니다. 기존의 1,000만 원 이하 금액은 15%, 1,000만 원을 초과하는 금액은 30%까지 세액공제를 해주었는데 22년 말까지 더 연장이 되었습니다.

또한 월세 세액공제율이 상향되었습니다. 대상은 동일하며 총 급여 5,500만 원 또는 종합소득금액 4,500만 원 이하인 분들은 기존 12%→15%로 상향되었습니다. 기준금액 초과자인 분들은 기존 10%→12%로 공제율이 상향되었습니다.

교육비 세액공제 대상 확대

현행의 공제율, 공제대상 내용들은 모두 동일하며, 추가적으로 대학 입학 전형료, 수능 응시료가 확대 적용되었습니다.

자녀세액공제대상 연령 조정

기존 만 7세에서 만 8세 이상으로 조정되었습니다. 조정된 이유는 아동수당 지급 연령이 만 6세에서 만 7세로 상향되었기 때문입니다.

연금계좌 세제혜택 확대

연금을 납입하게 되면 일정 금액을 한도로 세액공제를 적용받을 수 있었습니다. 위 표를 보시면 기존에는 연령에 따라 구분이 되었던 부분이 나이 구분 없이 총 급여 1.2억 초과하시는 분들까지도 포함해서 900만 원 더 확대되었으며, 연금저축 납부한도는 600만 원입니다.

두 번째로 연금 계좌 추가 납입 확대가 되었습니다. ISA 계좌 만기 시 전환금액과 1 주택 고령가구가 가격이 더 낮은 주택으로 이사한 경우 차액을 1억 원 한도까지 추가 확대해줍니다.

세 번째로 고액의 연금소득을 받으시는 분들께 해당이 되는 내용입니다. 기존 1,200만 원을 초과하게 되면 무조건 종합 과세가 되는 부분이었는데, 이제는 분리 불입 과세, 종합과세 둘 중에 선택이 가능합니다.

근로소득 세액공제 한도 축소

과세표준이 조정됨에 따라 고소득자 공제액이 축소되었습니다. 총급여가 1.2억 초과자는 기존에 50~66만 원 세액공제를 받았는데, 20만 원~ 50만 원으로 공제액이 축소되었습니다.

이제까지 개정되는 내용을 알아보았습니다. 올해 연말정산도 잘 챙기셔서 13의 월급 꼭 챙겨가시길 바라겠습니다.

연말정산에 대해 이해가 아직 안 되신 분들은 아래 글 참고하시기 바랍니다.

2023 연말정산 공제 세액 알아보기

연말정산 공제 세액 알아보기

istanbulescortking.com

'생활 정보' 카테고리의 다른 글

| 크리스마스 20대 30대 선물 추천리스트 5가지 (0) | 2022.12.16 |

|---|---|

| 크리스마스 홈파티 셀프추천음식 BEST7 요리방법 (0) | 2022.12.15 |

| 2023년 부모급여 지급 및 보육 기본계획 (0) | 2022.12.13 |

| 2023 쉬는날 달력 확인 (0) | 2022.12.13 |

| 크리스마스 케익 추천 BEST3 (0) | 2022.12.06 |

댓글